آموزش ساده تحلیل تکنیکال ارزهای دیجیتال

آموزش ساده تحلیل تکنیکال ارزهای دیجیتال

این روزها افراد زیادی به دنبال آموزش ساده تحلیل تکنیکال برای کسب درآمد از بازار رمزارزها هستند. حجم معاملات در این بازار، هر روز بیشتر میشود و افراد زیادی از این بازار نوظهور، درآمدزایی میکنند.

در این مطلب تلاش کردهایم مبانی آموزش تحلیل تکنیکال به زبان ساده را برای شما بیان کنیم تا بتوانید به تدریج بررسی نمودارها و تعیین زمان برای خرید و فروش رمزارز را آغاز کنید.

به عنوان مثال اگر به نمودار دوج کوین در یک سال گذشته دقت کرده باشید، تغییرات آن در بسیاری از مواقع قابل پیش بینی از نظر تکنیکال است که تمام این اطلاعات را می توانید در سایت های مرجعی مانند ارز اکس مشاهده کنید.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال، تجزیه و تحلیل فنی نمودارهای قیمت است. این تجزیه و تحلیلها، با استفاده از شاخصهای ریاضی بر اساس دادههای قبلی قیمت، برای پیشبینی روندهای آینده انجام میشود. ایده اصلی تحلیل تکنیکال بر این اصل استوار است که بازارها، بر اساس الگوهای خاصی رفتار میکنند و تاریخ تکرار میشود. همچنین، نمودارها اغلب در روندهایی خاص برای مدت معلوم، حرکت خواهند کرد.

هیچ روش واحد و همهجانبهای برای تحلیل تکنیکال وجود ندارد. هر تحلیلگر، ترجیح میدهد از اندیکاتورهای مختلفی استفاده کند. بنابراین تحلیلها و تفسیرها، همیشه متفاوت است و هیچ تحلیلی ۱۰۰ درصد قطعی نیست.

آموزش ساده تحلیل تکنیکال

در اینجا فقط چند شاخص (اندیکاتور) فنی را جهت آموزش ساده تحلیل تکنیکال ارز دیجیتال بیان میکنیم. لازم به ذکر است که پایه تمام بازارهای ارز دیجیتال، تتر (دلار دیجیتال) می باشد. مشاهده نمودار سهم از بازار یا همان نمودار دامیننس تتر می تواند به پیش بینی قیمت رمزارزها کمک کند.

1. کندل(الگوی شمعی)

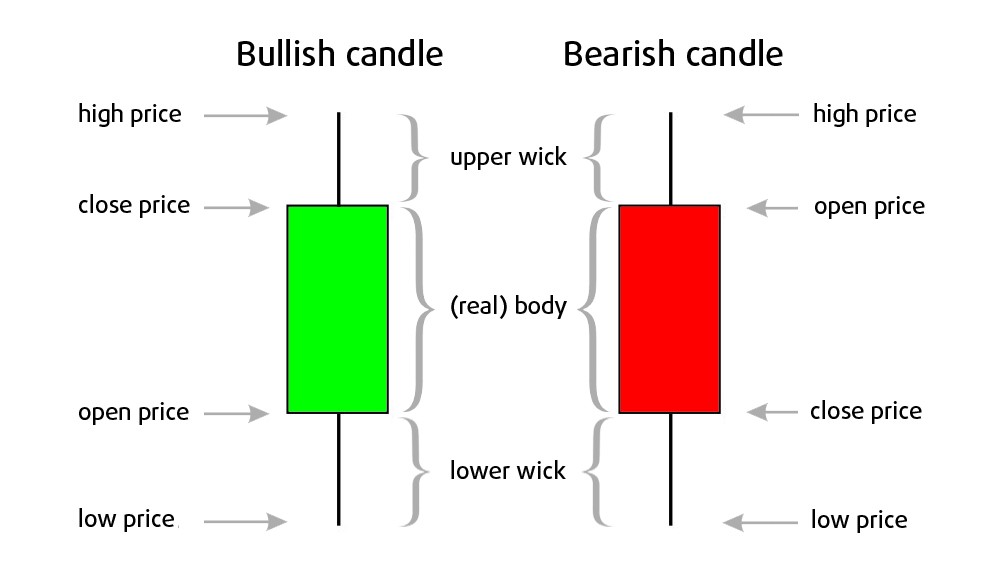

کندلها، حاوی جزئیات زیادی هستند و چهار سطح قیمت متفاوت را برای هر بازه زمانی، نمایش میدهند. این موارد از بالا به پایین عبارتند از: بالاترین قیمت، قیمت شروع، قیمت پایان و پایینترین قیمت.

کندلها، این اطلاعات را به صورت یک میله و دو خط نشان میدهند. بالاترین نقطه، نشانگر بالاترین قیمت و انتهای خط پایین، نشانگر پایینترین قیمت در بازه انتخابی است.

رنگ بدنه کندل، میتواند سبز یا قرمز باشد. رنگ قرمز نشان میدهد که قیمت پایانی در روز (یا سایر بازههای زمانی مشخصشده در نمودار)، از قیمت در زمان شروع، کمتر بوده است. رنگ سبز نیز نشاندهنده برتری قیمت در زمان بسته شدن کندل، نسبت به زمان باز شدن آن است.

2. سطوح حمایتی و مقاومتی

مناطق حمایتی و مقاومتی، به سطوحی اطلاق میشود که در آنها، قیمت به کف یا سقف میرسند. معاملهگران ممکن است این سطوح را شناسایی و سپس از آنها برای تصمیمگیری آگاهانه در معاملات استفاده کنند.

معمولاً سفارشات حد ضرر، در سطح حمایت تنظیم میشوند. سفارشات حد سود نیز اغلب در سطوح مقاومتی تعیین میشوند. اگر قیمتها از حد مقاومت عبور کنند، ممکن است صعودی پایدار رخ دهد. در طرف مقابل، اگر قیمتها به پایینتر از سطح حمایتی سقوط کنند، ممکن است کاهش قیمت، ادامه یابد.

3. خطوط روند

یکی از مباحث مهم در آموزش ساده تحلیل تکنیکال، تشخیص روندها در نمودار است. روندها خطوطی هستند که چندین نقطه قیمت را به هم متصل میکنند. هر چه نقاط بیشتری در یک خط به هم متصل شوند، روند میتواند قویتر باشد.

4. شاخص قدرت نسبی (RSI)

RSI، میزان سرعت و تغییر حرکات قیمت را اندازهگیری میکند و مقدار آن بین 0 تا 100 است. شاخص قدرت نسبی 50، محدوده خنثی نام دارد. RSI بالاتر از ۵۰، نشاندهنده وجود تقاضای خرید بیش از حد در بازار یا اشباع خرید است. اگر RSI کمتر از ۵۰ باشد نیز تقاضا برای فروش، بیش از حد خواهد بود.

برای تحلیل تکنیکال، باید از RSI در کنار سایر شاخصها استفاده کرد. به عنوان مثال، اگر شاخص RSI ۲۰ باشد و قیمت یک ارز دیجیتال به سطح حمایتی نزدیک شود، احتمالاً افزایش قیمت در روند بعدی میتواند بالاتر از حد معمول باشد.

5. شاخص میانگین متحرک جهتدار(ADX)

ADX، قدرت روند فعلی دارایی را اندازهگیری میکند. بر اساس این شاخص، معاملهگران میتوانند طولانی یا کوتاهمدت بودن روند را پیشبینی کنند.

ADX، میانگین مقادیر خطوط حرکت نمودار، در یک دوره زمانی خاص است. این خطوط با قیمتهای پایین و بالای لحظهای محاسبه میشوند. شاخص کیانگین متحرک جهتدار، میتواند مقادیری بین 0 تا 100 داشته باشد.

ADX به ندرت از 60 بالاتر میرود. تحلیلگران نمودار معتقدند که شاخص جهتدار متوسط 25 و بالاتر، نشاندهنده قدرت روند است و اعداد زیر 20، به معنای نبود روند قوی و مستحکم است. شاخص بین 20 و 25 نیز خنثی یا بدون روند در نظر گرفته میشود.

در محاسبه شاخص جهتدار متوسط، دوره زمانی به ۷، ۱۴ یا ۳۰ بخش تقسیم میشود. تفاوت سه حالت ذکرشده در میزان دقت، پیچیدگی محاسبات و اثربخشی آنها است. ADX، یک شاخص مبتنی بر روند است. در نتیجه، استفاده از آن به تنهایی منطقی نیست و باید همزمان با شاخصهای حرکتی قیمت، مانند میانگین متحرک یا سطوح حمایتی و مقاومتی، مورد استفاده قرار گیرد.

6. میانگین متحرک (MA)

در مرحله بعدی از آموزش ساده تحلیل تکنیکال ارز دیجیتال، باید با شاخص MA آشنا شویم. این شاخص، میانگین متحرک قیمتهای یک ارز دیجیتال را در یک دوره مشخص، خلاصه میکند و جمع کل قیمتها را بر تعداد آنها، تقسیم میکند. MA به طور مداوم با استفاده از آخرین دادههای قیمت، بهروز میشود و به همین دلیل، آن را میانگین متحرک مینامند.

میانگینهای متحرک بلندمدت، شاخصهای قویتری هستند؛ زیرا دادههای بیشتری دارند. با این حال، بررسی MA در کوتاهمدت نیز میتواند اثرگذار باشد.

7. حجم تعادلی (OBV)

یکی دیگر از پارامترهای کلیدی برای آموزش تحلیل تکنیکال به زبان ساده شاخص OBV است. این اندیکاتور، یک شاخص فنی مبتنی بر حجم معاملات است. OBV، حجم معاملات انباشتهشده یک دارایی را در یک بازه زمانی مشخص، بررسی میکند. به عبارت ساده، شاخص OBV نشاندهنده فشار خرید و فروش دارایی است.

سه قانون ساده برای محاسبه OBV وجود دارد:

- اگر قیمت پایانی دارایی، بیشتر از قیمت بسته شدن دیروز باشد، OBV فعلی برابر است با مجموعه OBV دیروز و حجم معاملات امروز.

- اگر قیمت پایانی دارایی، کمتر از قیمت بسته شدن دیروز باشد، OBV فعلی از تفاضل OBV دیروز و حجم معاملات امروز به دست میآید.

- اگر قیمت دارایی ثابت بماند، OBV نیز ثابت خواهد بود.

افزایش OBV، معمولاً خبر از افزایش قیمت میدهد و کاهش OBV، میتواند منجر به کاهش ارزش دارایی شود.

سخن پایانی

شاخصهای بسیار زیادی برای تحلیل نمودارها وجود دارد. هر چه اطلاعات و دانش خود را افزایش دهید، شانس کسب درآمد بیشتر خواهد بود. مطالب ذکرشده پیرامون آموزش ساده تحلیل تکنیکال، پایه و اساس یادگیری شاخصها، الگوها و محاسبات پیشرفته است. دقت داشته باشید، شاید در ابتدا یادگیری این شاخصها کمی آسان به نظر برسد؛ اما استفاده از آنها به طور همزمان و بهکارگیری شاخصهای پیشرفته، نیازمند تمرین مداوم است.

نوشته آموزش ساده تحلیل تکنیکال ارزهای دیجیتال اولین بار در اخبار فناوری و موبایل پدیدار شد.